Rige el ajuste de 35,3% en los topes de las categorías con retroactividad desde el 1° de enero. Cómo queda la tabla y qué debe estipular con la reglamentación del Fisco.

AGUSTIN SZAFRANKO para El Cronista

El presidente, Alberto Fernández, promulgó la ley 27.618 que reforma el Monotributo, actualiza los topes de cada categoría y crea un puente para facilitar el ingreso del contribuyente al régimen general de la Administración Federal de Ingresos Públicos (AFIP).

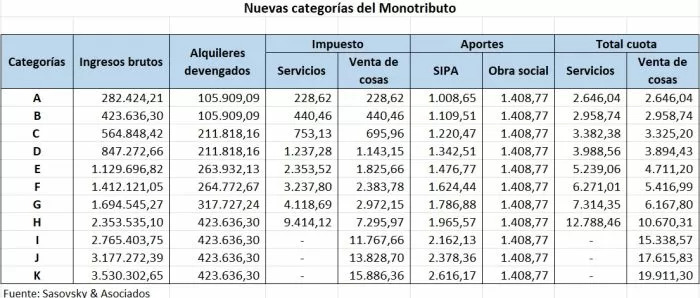

A través del decreto 251/2021, los valores de las escalas y las cuotas a pagar se ajustan un 35,3%, con vigencia retroactiva desde el 1° de enero de este año, dado que regían todavía las cifras nominales de comienzos de 2020, a pesar de la inflación acumulada de más de 50% en los últimos 15 meses.

Desde 2022 se actualizarán automáticamente a comienzo de cada año con la suba de la jubilación mínima del año previo. Así, las escalas y las cuotas del Monotributo 2021 quedaron de la siguiente manera:

Los recategorizados que con el ajuste del 35,3% no debieron serlo podrán volver a la categoría que les corresponde. Lo mismo ocurrirá con los que pasaron al régimen general debido a que no hubo actualización, con el aliciente de que el proyecto prevé un margen adicional.

Aquellos contribuyentes que con la actualización aplicada debieran pasar al régimen general pueden elegir no hacerlo si no sobrepasaron el tope por más de 25%, lo que abarca, según estimaciones oficiales, al 75% de los monotributistas que superan el límite del régimen.

En tanto, puede elegir también pasar al régimen general, una decisión que le dará acceso a beneficios impositivos que suavizan la transición.

El tributarista Iván Sasovsky destacó que el nuevo mecanismo intermedio mostró que “la diferencia entre el régimen simplificado y el general era abismal y esa disparidad dejó en evidencia que el problema radica en no reconocer correctamente la inflación”.

“En adelante se ajustarán los parámetros por un indicador (el porcentaje de crecimiento de los haberes mínimos garantizados) que no tiene mucho que ver con la materia gravada por el Monotributo”, señaló, y concluyó: “Lo más probable es que, mientras no se ataque la inflación, en poco tiempo vuelva a existir este problema de desfasaje entre los dos regímenes”.

RÉGIMEN PUENTE

Aquellos monotributistas que no superen por más del 25% el tope de la facturación del régimen simplificado pueden elegir entre quedarse o pasar al régimen general, con algunos alicientes.

En caso de que prefieran quedarse en el régimen simplificado en 2021, deberán abonar los aportes al sistema previsional y el componente impositivo correspondiente al monto del que se excedieron sobre el tope. También deberán pagar en concepto de impuesto integrado el 10% del excedente sobre el límite de la escala.

Aquellos que hayan sobrepasado por menos de 25% el tope de la máxima categoría en 2020 pueden elegir quedarse en el Monotributo o pasar al régimen general con algunos beneficios.

Puntualmente, los que comunicaron su paso al régimen general y facturaron hasta el 50% del techo de la categoría de microempresas tendrán en el régimen general una reducciones del 50%, del 30% y del 10% del débito fiscal de los tres años siguientes a la exclusión del monotributo.

En tanto, los que no comunicaron su exclusión del régimen simplificado pasarán al general con la posibilidad de computar como crédito fiscal presunto hasta el 17,35% de la facturación de los proveedores y tomar la doceava parte del 50% de la tasa del IVA sobre el tope del monotributo.

También hay deducciones disponibles por Ganancias, por un importe equivalente al 82,65% de lo facturado por la compra de bienes, además de otra especial en los por el 50% del límite superior de la categoría máxima de monotributo.

Este régimen transitorio estará para los monotributistas que resulten excluidos durante el año calendario 2021 o que renuncien al mismo para pasar al general.

ASPECTOS POR DEFINIR

Tras la aprobación de la ley y su promulgación, la AFIP ya prepara la reglamentación para definir la letra chica de la norma e implementar los procesos que aseguren su cumplimiento.

La AFIP tiene que recategorizar de oficio a todos los monotributistas que les corresponda y generarle el saldo a favor por lo que pagó de más. Por ejemplo, tiene que recategorizar al que fue trasladado a una categoría más alta y con este ajuste le toca volver a la que tenía, o al que haya sido mantenido en la misma categoría pero que con el ajuste les corresponde una más baja.

“Las recategorizaciones de oficio están suspendidas, hay que ver si la reglamentación la reactiva para incluir a los que fueron excluidos del régimen por pasarse con la facturación y que con esta actualización corresponde que los incluyan”, explicó el tributarista Sebastián Domínguez.

Además de adecuar los sistemas, AFIP tiene que recategorizar de oficio a los que con el ajuste les toca una categoría distinta respecto a en la que comenzaron el año.

También resaltó que la AFIP tiene que reglamentar cómo será el procedimiento para ingresar al régimen puente para los monotributistas que pasan al régimen general, además de definir la fecha límite para volver al monotributo que tienen los excluidos por facturación que pueden retornar.

También se debe reglamentar el procedimiento para que aquellos que superaron el tope máximo del monotributo por hasta un 25% paguen la diferencia de impuestos.

Entre otras cosas, Domínguez agregó que van a tener que adecuar en los aplicativos del IVA y del libro IVA digital para aquellos que puedan tomarse los créditos fiscales presuntos, al tiempo que añadió que AFIP tiene que cambiar la norma de facturación, dado que a partir de esta ley se empieza a discriminar el IVA a los monotributistas